- Introdução ao limite de risco

- Como visualizar informações sobre limites de risco

- Como funciona o ajuste automático do limite de risco

- Cálculo do valor da posição efetiva do limite de risco

- Regras da plataforma sobre ajustes de parâmetros de risco

Introdução ao limite de risco

O conceito de alavancagem dinâmica desempenha papel crucial no sistema de limite de risco da Bybit. Isso significa que, conforme os traders mantêm valores de contrato maiores, a alavancagem máxima permitida diminui. Em termos mais simples, a margem necessária inicial aumenta gradualmente, a uma porcentagem fixa, à medida que o valor do contrato sobe a um nível específico. Cada par de trading tem sua própria taxa base de margem de manutenção, e a margem necessária se adapta em resposta às mudanças no limite de risco.

O limite de risco é uma ferramenta vital de gerenciamento de riscos, criada para conter a exposição dos traders a riscos. Em mercados altamente voláteis, posições substanciais com alta alavancagem podem levar a perdas significativas após a liquidação do contrato. As perdas por contrato ocorrem quando uma posição é liquidada abaixo do preço de falência. Se o fundo de seguros não puder cobrir totalmente essas perdas, o sistema de desalavancagem automática (ADL) será acionado. Grandes posições com alta alavancagem aumentam o risco de ADL para outros traders na corretora. Para mitigar o risco de acionar a ADL, a Bybit impõe limites de risco a todas as contas de trading, com base no valor total do contrato.

À medida que o valor da posição aumenta, o sistema ajustará automaticamente o limite de risco do usuário com base no valor da posição e no valor da ordem ativa. Consequentemente, os requisitos da margem de manutenção e margem inicial também mudarão. Nos casos em que os usuários não têm ordens ou posições ativas, o limite de risco voltará ao nível mais baixo.

Para traders com limites de risco mais altos, a Bybit emprega um processo de liquidação em níveis, no caso de liquidação. Este processo reduz automaticamente o nível da margem de manutenção, esforçando-se para reduzir os níveis de limite de risco ao nível mínimo possível. Essa abordagem impede a liquidação total imediata da posição do trader.

Para obter informações mais abrangentes sobre o processo de liquidação, consulte as Regras de trading: Processo de liquidação (Conta de Trading Unificado).

Como visualizar informações sobre limites de risco

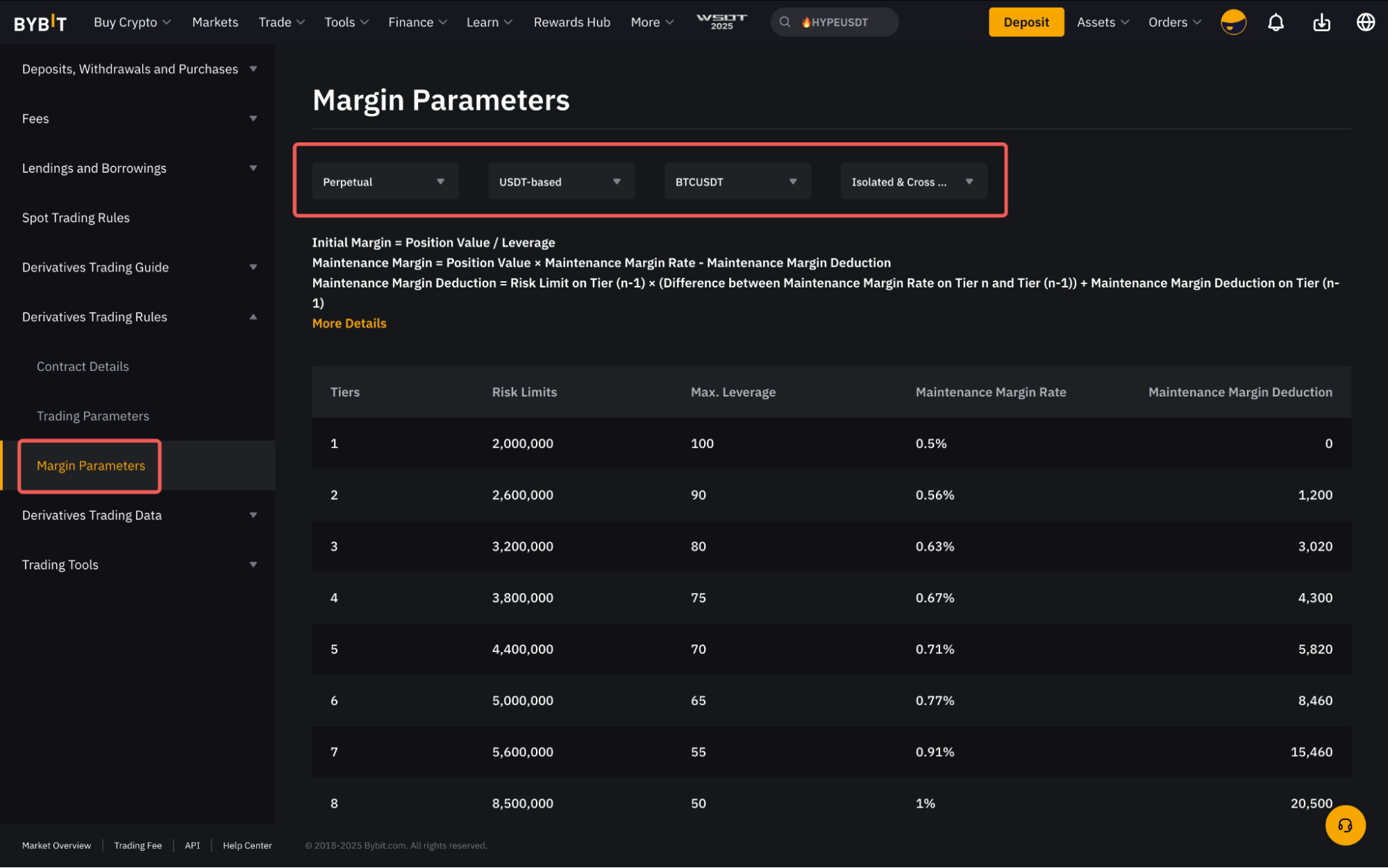

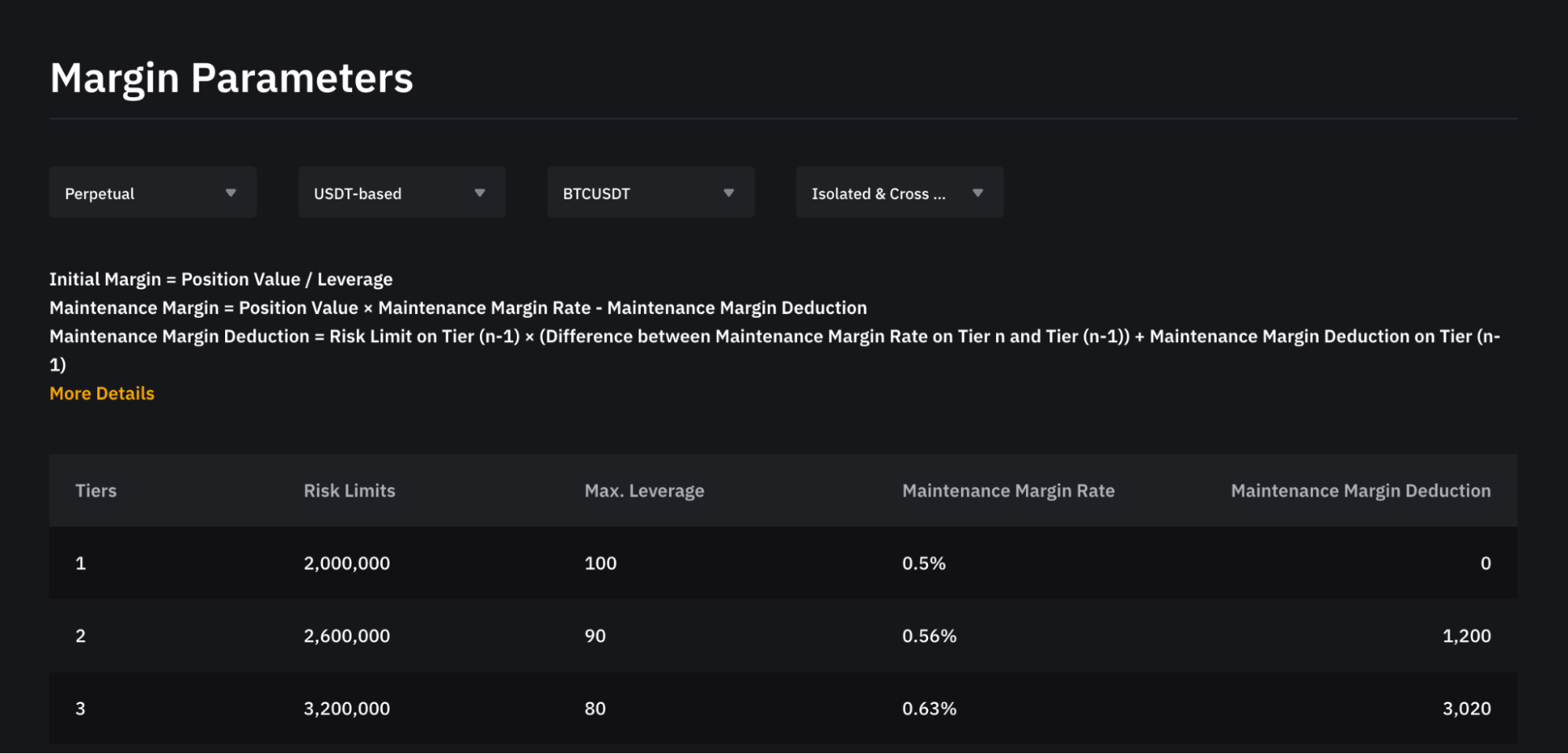

Para visualizar as informações de limite de risco de todos os pares de trading, clique em Informações sobre derivativos → Regras de trading de derivativos → Dados de margem ou acesse esta página.

Selecione o par de trading e você pode ver as informações completas do limite de risco.

Observe que as informações de limite de risco se aplicam apenas ao modo isolado e de margem cruzada. Em Margem de portfólio, na Conta de trading unificado, os traders não podem ajustar ou visualizar o limite de risco, pois o risco na margem de portfólio é calculado com base no portfólio geral na conta de trading unificado.

Como funciona o ajuste automático do limite de risco

A alavancagem escolhida determina o valor da posição máxima que poderá ser aberta. O ajuste automático dos níveis de limite de risco não altera a sua alavancagem diretamente. Em vez disso, ele aumenta ou diminui dinamicamente os níveis de limite de risco, dentro da faixa permitida do valor da posição máxima. Esse ajuste é baseado em cada uma das ordens em aberto e posições ativas, garantindo que a sua posição se alinhe consistentemente ao nível mais adequado do limite de risco, mantendo a segurança de sua conta.

Observação: O sistema conduzirá um cálculo experimental antes de ajustar automaticamente o nível de limite de risco para garantir que a liquidação imediata não seja acionada. Se a liquidação imediata ocorrer devido ao ajuste do nível de limite de risco, o nível de limite de risco permanecerá inalterado.

Exemplo

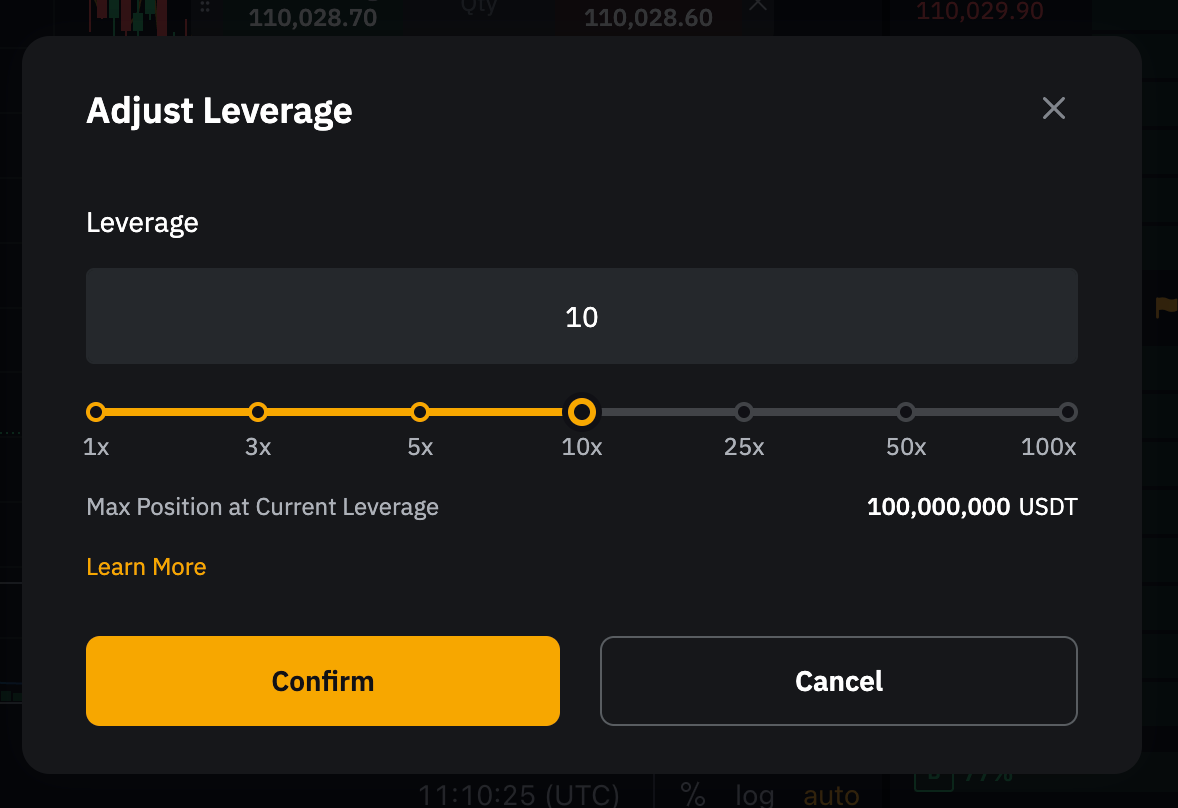

Vamos analisar o caso de Bob, que definiu a alavancagem do contrato BTCUSDT em 90x. De acordo com a tabela de nível de limite de risco, o valor máximo permitido para a posição, conforme a alavancagem de 90x, é de 2,6 milhões.

Suponha que Bob atualmente detenha uma posição long em contratos BTCUSDT no valor de 1 milhão. Agora, Bob lançou mais uma ordem long de 1 milhão em contratos BTCUSDT, e o nível de limite de risco passará do primeiro para o segundo nível.

No entanto, se Bob tentar enviar outra ordem long de 1 milhão em contratos BTCUSDT, o sistema bloqueará a ordem. Isso acontece porque o valor total de 3 milhões em posições e ordens ativas excede o valor da posição máxima de 90x, de 2,6 milhões. Se Bob quiser abrir uma posição superior a 2,6 milhões, deve reduzir manualmente a alavancagem para até 80x. Esse ajuste elevará o valor da posição máxima para 3,2 milhões.

Cálculo do valor da posição efetiva do limite de risco

Para o modo da posição unidirecional:

Valor efetivo da posição = máximo (valor da posição aberta long + valor da ordem long, valor da posição aberta short + valor da ordem short)

Exemplos

-

Se Bob tiver 1 BTC de posição long de BTCUSDT com um valor de posição de US$ 40.000 e simultaneamente tiver uma ordem long de 0,5 BTC com um valor de ordem de US$ 15.000, o valor limite de risco será calculado como máximo (40.000 + 15.000, 0) = US$ 55.000.

-

Se Bob tiver 1 BTC de posição long de BTCUSDT com um valor de posição de US$ 40.000, juntamente com uma ordem long de 0,5 BTC com um valor de ordem short de US$ 15.000 e 3 BTC com um valor de ordem de US$ 150.000, o valor limite de risco será calculado como máximo (40.000 + 15.000, 150.000) = US$ 150.000.

Para o modo de posição hedge (bidirecional):

Valor efetivo da posição = máximo (valor da posição aberta long + valor da ordem aberta long, valor da posição aberta short + valor da ordem aberta short)

Exemplos

-

Se Bob tiver 1 BTC de posição long de BTCUSDT com valor de posição de $40.000 e simultaneamente tiver uma ordem long de 0,5 BTC com valor de ordem de $15.000 e uma ordem long de fechamento de 1 BTC com valor de ordem de $50.000 em contratos de BTCUSDT, o valor limite de risco será calculado como máximo (40.000 + 15.000, 0) = $55.000.

-

Se Bob tiver uma posição long de 1 BTC com um valor de posição de US$ 40.000 e uma posição short de 1 BTC com um valor de posição de US$ 50.000 em contratos BTCUSDT, simultaneamente tiver um valor de ordem de 0,5 BTC com um valor de ordem aberta de US$ 15.000, um BTC com um valor de ordem aberta de US$ 60.000 em contratos BTCUSDT, o valor limite de risco será calculado como máximo (40.000 + 15.000, 50.000 + 60.000) = US$ 110.000.

Observações:

– Contratos USDT e USDC:

-

Valor da posição = tamanho do contrato x mark price

-

Valor da ordem = tamanho do contrato x mark price

– Contratos inversos:

-

Valor da posição = tamanho do contrato ÷ mark price

-

Valor da ordem = tamanho do contrato ÷ mark price

– Como o mark price pode continuar mudando, o valor da posição também mudará de acordo. Como resultado, seu nível de limite de risco se ajusta em tempo real, o que, por sua vez, afeta a taxa da margem de manutenção necessária (MMR). Por exemplo, se o mark price aumentar e fizer com que o valor da sua posição suba, seu nível de limite de risco pode passar do nível 2 para o nível 3, resultando em um requisito de MMR mais alto e maior risco da conta.

Regras da plataforma sobre ajustes de parâmetros de risco

A Bybit realiza avaliações de rotina da liquidez do mercado. Em caso de alterações significativas nas condições de mercado, o limite de risco pode ser ajustado, e os parâmetros de risco específicos abaixo serão afetados:

-

Taxa da margem inicial

-

Taxa da margem de manutenção

-

Alavancagem máxima permitida

-

Limite de posição

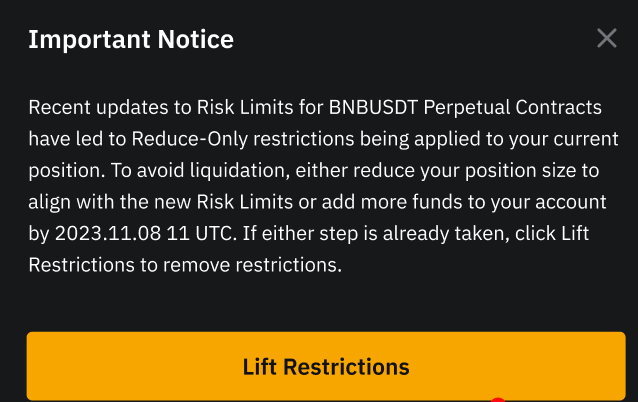

Antes de ajustar os novos parâmetros de risco, a Bybit notificará os usuários com antecedência por meio de anúncios e entrará em contato com os usuários com posições por e-mail. Durante o ajuste, o sistema calculará o risco da sua conta. Se o risco pós-ajuste for considerado baixo (MMR da conta < 75%), o sistema implementará o novo ajuste em sua conta. Como resultado, os requisitos de margem para sua posição podem mudar.

Se o sistema considerar que o risco será maior após o ajuste, os novos parâmetros de risco não serão aplicados imediatamente à sua conta. Nesse caso, será dado um período de 10 dias, durante o qual você só poderá enviar ordens Reduce-only ou cancelar ordens para o par de trading específico. Você não poderá enviar novas ordens ao mercado ou ordens limitadas, que aumentariam o tamanho da sua posição (ordens condicionais permanecem inalteradas), até adicionar margem à sua conta ou posição, para acomodar a nova camada de limite de risco. As ordens já lançadas serão retidas.

Quando o período de 10 dias terminar, o sistema aplicará automaticamente os novos parâmetros de risco ao par de trading, permitindo que você abra as posições novamente. No entanto, esteja ciente de que sua posição poderá estar exposta ao risco de liquidação após o ajuste. Portanto, aconselhamos a gerenciar seu risco de posição ou de conta transferindo fundos adicionais para alinhar com os novos parâmetros de risco dentro do período de 10 dias, reduzindo qualquer risco de liquidação.

Se você já tomou as medidas acima, clique em Retirar a restrição para tentar remover as restrições.

Observações:

– Ajustar seus parâmetros de risco poderá afetar suas estratégias de trading executadas por meio de ferramentas de trading, como robôs de trading, TWAP, Signal Trading com Webhook, entre outras. Novas ordens não serão lançadas se você tiver margem insuficiente. Você pode depositar ou transferir mais fundos para sua conta de trading unificado ou de derivativos, ou também redefinir suas estratégias.

— Se você não tiver posição ou ordens ativas, e a alavancagem atualmente usada for maior do que a alavancagem máxima recém-ajustada, você poderá encontrar uma mensagem de erro impedindo enviar uma ordem. Ajuste manualmente a alavancagem para alinhar com a alavancagem máxima ajustada.

— Durante o período de 10 dias:

-

Quaisquer estratégias de execução, como TWAP, ordem limit-chase, Webhook ou ordem Iceberg, não serão encerradas, mas apenas a ordem reduce-only será lançada. Todas as ordens em aberto serão rejeitadas até que o término do período de 10 dias.

-

As posições perpétuas existentes mantidas pelo robô de trading não serão fechadas e nenhuma nova ordem será enviada. O bot não será encerrado. Recomenda-se encerrar manualmente o bot durante o período de 10 dias ou adicionar mais investimento ao seu bot para se alinhar aos novos parâmetros de risco, quando o período de 10 dias terminar.