Margin Portofolio adalah kebijakan margin berbasis risiko yang menerapkan Uji Stres (harga penanda dan volatilitas tersirat (IV) dari aset dasar) untuk menghitung keseluruhan risiko portofolio. Pada Uji Stres, ketika portofolio Derivatif berisi posisi lindung nilai, margin diperlukan dapat saling mengimbangi sebagian. Jumlah pasti imbangan ditentukan oleh hasil Uji Stres.a

Saat ini, mode Margin Portofolio didukung pada Akun Perdagangan Terpadu (UTA). Dalam UTA, risiko lindung nilai dapat diterapkan antara Derivatif USDT, Derivatif USDC, Derivatif Inverse dan Spot. Namun, hanya perhitungan margin untuk Derivatif yang menerapkan Uji Stres. Perhitungan margin untuk pinjaman dan saldo Spot negatif sama antara mode Margin Lintas dan mode Margin Portofolio pada UTA.

Keuntungan Margin Portofolio

Tidak seperti Margin Lintas, yang dihitung berdasarkan posisi individual, Margin Portofolio dihitung berdasarkan risiko keseluruhan portofolio. Jika Anda memiliki portofolio campuran dengan posisi lindung nilai, mode Margin Portofolio akan sangat mengurangi margin diperlukan dibandingkan dengan mode Margin Lintas.

Perhitungan Margin pada Mode Margin Portofolio

Total margin diperlukan untuk pengguna Margin Portofolio terdiri dari dua bagian:

-

Total margin diperlukan untuk seluruh posisi Derivatif, dihitung dengan metodologi sebagai berikut. Harap diperhatikan bahwa fitur Lindung Nilai Spot harus diaktifkan saat memilih mode margin agar aset Spot dapat disertakan dalam skenario uji stres.

-

Margin diperlukan untuk semua aset pinjaman, dihitung dengan cara yang sama seperti pada mode Margin Lintas.

Margin Pemeliharaan

Margin Pemeliharaan tanpa order aktif Derivatif

Dalam Akun Perdagangan Terpadu, Spot, Derivatif Inverse, Derivatif USDC, dan Derivatif USDT dari aset dasar yang sama akan dihitung dalam unit risiko yang sama.

Jadikan BTC dan ETH sebagai contoh.

-

Aset BTCUSDC, BTCUSD, BTCUSDT, dan BTC Spot akan dihitung dalam unit risiko yang sama.

-

Aset ETHUSDC, ETHUSD, ETHUSDT, dan ETH Spot akan dihitung dalam unit risiko yang sama.

Rumus perhitungan Margin Pemeliharaan pada mode Margin Portofolio adalah:

Margin Pemeliharaan = Kerugian Maksimum + Komponen Kontingensi

1. Kerugian maksimum

Untuk setiap unit risiko, Bybit akan mengevaluasi pergerakan harga penanda aset dasar dan volatilitas tersirat (IV) untuk Uji Stres untuk menganalisis kerugian maksimum dalam kondisi pasar yang berbeda dan memperoleh margin diperlukan untuk portofolio. Skenario Uji Stres mungkin sedikit berbeda untuk unit risiko yang berbeda.

Contoh 1

Trader A memiliki 3 BTC Opsi Call. Berikut adalah detail opsinya:

Harga Dasar: $30.000

IV: 100%

Harga opsi: $1.000

Tanggal kedaluwarsa: 30 hari

Aset Dasar: BTC

Estimasi fluktuasi harga Opsi dalam skenario Uji Stres:

Harga atas: $33.000

Harga bawah: $27.000

IV: 120%

Menurut estimasi parameter, dapat diasumsikan bahwa Bybit menghitung bahwa estimasi harga Opsi dalam skenario Uji Stres adalah $2.500, dan kerugian maksimum adalah $4.500 = ($2.500 − $1.000) × 3. Ini menunjukkan bahwa margin yang digunakan oleh posisi ini adalah $4.500.

Namun, jika Trader A memegang Kontrak Perpetual dengan posisi long pada saat bersamaan, kerugian maksimum Kontrak Perpetual, dalam hal ini, adalah −$3.000 = −($33.000 − $30.000). Dalam skenario ini, kerugian maksimum pada akun Trader A dihitung menjadi $1.500 = $4.500 − $3.000. Maka, margin diperlukan turun dari $4.500 menjadi $1.500 pada Margin Portofolio.

Serupa dengan memegang posisi pada kontrak Perpetual, jika trader memiliki +1 BTC Spot pada UTA mereka dan mengaktifkan Lindung nilai Spot, hal ini akan memiliki efek lindung nilai serupa pada margin mereka. Dalam hal ini, margin diperlukan pada mode Margin Portofolio akan berkurang menjadi sekitar $1.500.

Seperti kasus di atas, ketika trader memegang posisi lindung nilai, margin diperlukan akan berkurang secara signifikan. Selain itu, ketika pasar sangat volatil, estimasi kerugian maksimum lebih besar dibanding ketika volatilitas pasar sedang rendah. Oleh karena itu, ketika pasar relatif stabil dan IV rendah, trader dapat memegang posisi lindung nilai lebih banyak untuk menghasilkan lebih banyak keuntungan.

Sebaliknya, ketika pasar sedang berfluktuasi dan IV tinggi, estimasi kerugian maksimum akan meningkat, dan jumlah posisi yang dapat dipegang oleh trader akan dibatasi untuk melindungi keamanan dana trader.

Persentase Peluruhan Harga Penetapan Opsi menjelang Kedaluwarsa

Karena harga pengiriman Opsi akan dihitung menggunakan metode harga rata-rata tertimbang waktu 30 menit sebelum kedaluwarsa, sensitivitas harga akhir Opsi w.r.t. aset dasar, a.k.a. Delta akan menjadi lebih kecil saat periode penyelesaian. Pada periode ini, persentase harga penetapan yang digunakan dalam perhitungan uji skenario menurun seiring waktu kedaluwarsa mendekat untuk mengurangi margin pemeliharaan pengguna. Rumus perhitungan periode adalah sebagai berikut:

Persentase Peluruhan Harga Penetapan = Persentase Harga Penetapan × (Detik menuju Kedaluwarsa / 1.800)

Dengan asumsi bahwa dalam skenario 15% digunakan untuk perhitungan, 15 menit sebelum Opsi kedaluwarsa, persentase aktual yang digunakan untuk pengujian adalah 7,5% berdasarkan perhitungan sebagai berikut:

15% × (900 / 1.800)

2. Komponen Kontijgensi

Komponen kontingensi digunakan oleh manajemen risiko untuk mencadangkan tambahan margin diperlukan untuk posisi tersebut, sebagai perlindungan kerugian maksimum posisi ketika pasar sangat volatil.

Komponen kontingensi terdiri dari lima bagian:

A. Kontingensi Opsi Short: Ini adalah margin yang dihasilkan ketika trader memegang Opsi jual Call atau jual Put.

Rumus

Kontingensi Opsi Short = Nilai Nominal Bersih Opsi Short × Koefisien Bersih Opsi Short × Harga Indeks.

*Untuk Koefisien Bersih Opsi Short tertentu, silakan lihat Parameter Margin untuk Margin Portofolio. Harap diperhatikan bahwa dalam kondisi pasar yang ekstrem, Koefisien Bersih Opsi Short dapat berubah.

B. Kontingensi Spread Vega (Opsi): Ini adalah penempatan margin yang dihasilkan oleh Opsi Call dan Put dengan tanggal kedaluwarsa berbeda.

Rumus

Kontingensi Spread Vega = Selisih Waktu dalam Hari untuk posisi Vega positif/negatif * Kuantitas Lindung Nilai Vega * Faktor Kontingensi Vega * Harga Indeks

*Untuk Faktor Kontingensi Vega tertentu, silakan lihat Parameter Margin untuk Margin Portofolio. Harap diperhatikan bahwa dalam kondisi pasar yang ekstrem, Faktor Kontingensi Vega dapat berubah.

C. Kontingensi Spread USDT-USDC-USD: Persyaratan margin ini mencakup fluktuasi antara nilai tukar USDC, USDT, dan USD.

Formula

Jika ada posisi lindung nilai antara kontrak USDT, USDC, dan Inverse:

Kontinjenis Spread USDT-USDC-USD = [abs(Delta USDT) + abs(Delta USDC) + abs(Delta USD) - abs(sum delta derivatif)]/2 * USDT-USDC-USD Contingency factor × BTCUSD index

Jika tidak ada posisi lindung nilai antara kontrak USDT, USDC, dan Inverse dari koin tertentu, tidak akan ada kontingensi USDT-USDC-USD karena kerugian maksimum tercakup dalam skenario Uji Stres.

*Untuk faktor Kontingensi USDT-USDC-USD tertentu, lihat halaman Parameter Margin untuk Margin Portofolio. Harap diperhatikan bahwa dalam kondisi pasar yang ekstrem, faktor Kontingensi USDT-USDC-USD dapat disesuaikan.

D. Kontingensi Spread Delta

Mari kita jadikan BTC sebagai contoh, dengan asumsi Anda memegang posisi dalam Opsi BTC dengan tanggal kedaluwarsa berbeda, posisi BTCUSDC Futures, posisi Kontrak BTC-PERP, dan aset BTC Spot pada saat bersamaan. Kontingensi Delta USDC dihitung sebagai berikut:

Langkah 1: Mengklasifikasikan semua posisi dalam unit risiko BTC berdasarkan tanggal kedaluwarsa dan menghitung delta bersih dari setiap tanggal kedaluwarsa.

Langkah 2: Hitung delta dari jatuh tempo berbeda yang saling lindung nilai berdasarkan rumus berikut:

Min[abs(Long Delta), abs(Short Delta)]

-

Delta Long = Jumlah (Delta Bersih Positif Tanggal Kedaluwarsa)

-

Delta Short = Jumlah (Delta Bersih Negatif dari Tanggal Kedaluwarsa)

Langkah 3: Hitung Selisih Waktu Gabungan berdasarkan rumus berikut:

ABS (TL - TS)

-

TL adalah jumlah hari hingga kedaluwarsa pada tertimbang delta untuk semua jatuh tempo dengan delta bersih positif

TL = Jumlah [(Hari hingga kedaluwarsa untuk jatuh tempo dengan delta bersih positif * ABS (Delta bersih untuk jatuh tempo tersebut) / Jumlah (Delta untuk semua jatuh tempo dengan delta bersih positif)]

-

TS adalah jumlah hari hingga kedaluwarsa pada tertimbang delta untuk semua jatuh tempo dengan delta bersih negatif

TS= Jumlah (((Hari hingga kedaluwarsa untuk jatuh tempo dengan delta bersih negatif * ABS(Delta bersih untuk jatuh tempo tersebut)/Jumlah (ABS(Delta untuk semua jatuh tempo dengan delta bersih negatif)))

Langkah 4: Kontingensi Delta USDC dihitung dengan rumus berikut:

Selisih Waktu Gabungan * Posisi Delta Lindung Nilai * Indeks BTC-USD * Faktor Kontingensi Delta BTC

Catatan:

— Untuk Kontrak USDC Perpetual, kami menganggap tanggal kedaluwarsa yang ditetapkan adalah hari ke-2, yaitu jumlah hari tersisa hingga kedaluwarsa selalu satu (1) hari.

— Faktor Kontingensi Delta untuk BTC dan ETH adalah 0,03%.

Langkah 5: Apabila terdapat kepemilikan Spot di unit risiko, risiko spread antara Spot dan Derivatif harus dihitung.

Ketika Ekuitas Koin > 0, risiko spread untuk Spot dihitung berdasarkan rumus berikut:

abs(Aset Spot yang Digunakan untuk Lindung Nilai) × Harga Indeks × maks (Basis Tertimbang × Faktor Risiko Basis/Harga Indeks - min(1- Rasio Nilai Jaminan - 2%, Margin Basis Aman), 0)

Ketika Ekuitas Koin < 0, risiko spread untuk Spot dihitung berdasarkan rumus berikut:

abs(Aset Spot yang Digunakan untuk Lindung Nilai) × Harga Indeks × maks(Basis Tertimbang × Faktor Risiko Basis/Harga Indeks - min(Rasio Margin Pemeliharaan untuk Aset Pinjaman - 2%, Margin Basis Aman), 0)

Ketika ekuitas bersih unit risiko = 0, basis risiko untuk Spot adalah 0.

Catatan:

— Aset Spot yang Digunakan pada Lindung Nilai adalah jumlah aset Spot yang digunakan untuk Lindung Nilai dalam mode Margin Portofolio. Aset Spot ini termasuk dalam Uji Stres dan dapat menurunkan keseluruhan margin diperlukan. Akibatnya, aset Spot ini tidak dapat ditransfer keluar dari UTA, tetapi tetap tersedia untuk perdagangan Spot (tergantung konfirmasi pesanan). Kami secara rutin menghitung alokasi maksimum aset Spot untuk Lindung Nilai pada mode Margin Portofolio dan mengevaluasi potensi L&R-nya. Kami kemudian membandingkan jumlah yang dihitung dengan aset Spot pada UTA dan memilih yang memiliki nilai absolut lebih rendah. Mengingat sifat dinamis dari perdagangan derivatif, nilai ini dapat berbeda sesuai dengan perubahan pada kondisi UTA trader. Dalam skenario ketika unit risiko hanya berisi posisi Perpetual atau Futures, nilainya kurang lebih sama dengan Nilai Delta Derivatif dikalikan dengan (-1). Namun, tidak boleh melebihi aset Spot saat ini pada UTA.

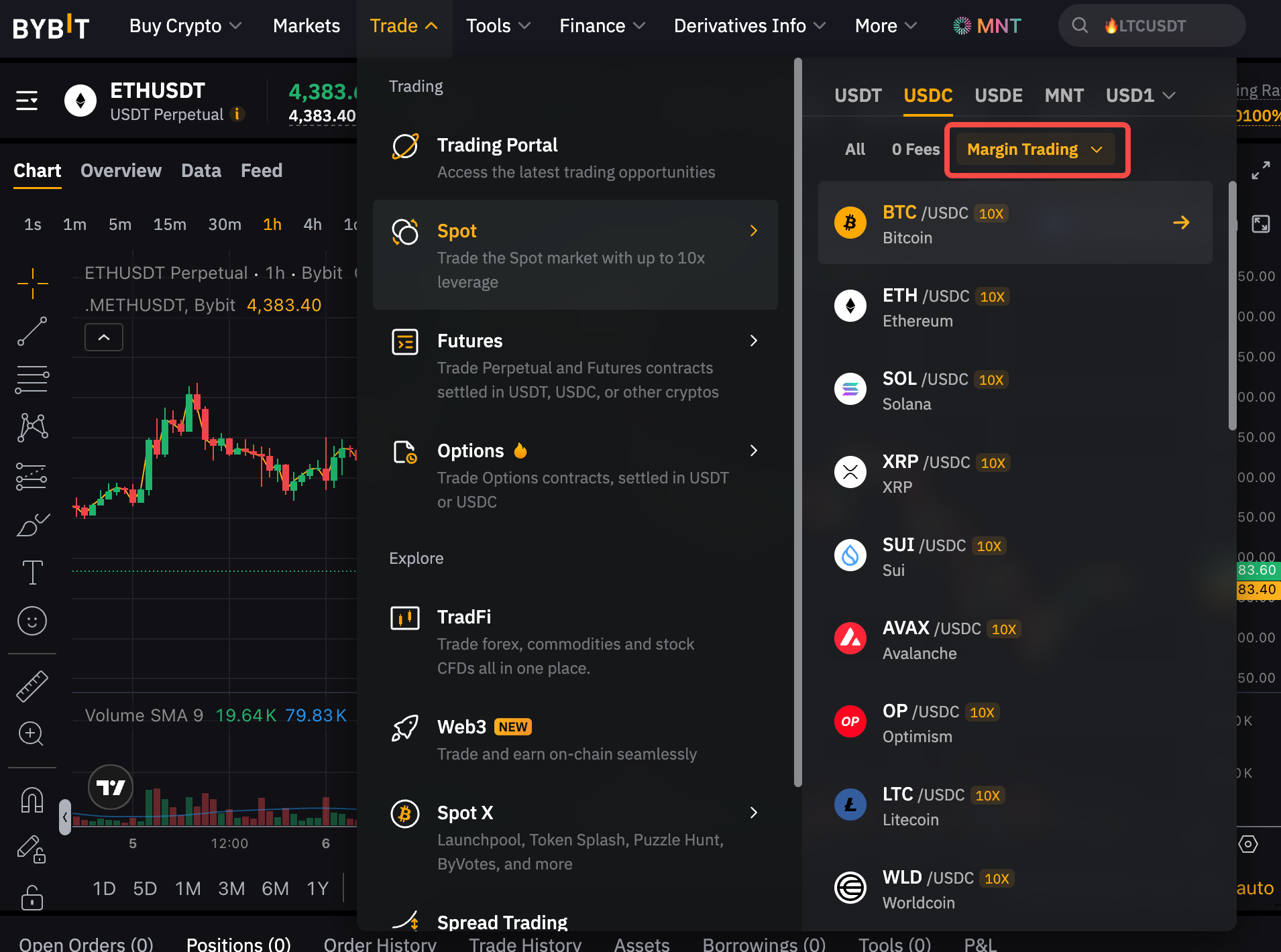

— Tidak semua aset spot memenuhi syarat untuk Perlindungan Nilai Spot dalam mode margin portofolio. Hanya pasangan Perdagangan Spot yang didukung dalam Perdagangan Margin yang memenuhi syarat untuk Perlindungan Nilai Spot. Anda dapat melihat pasangan Perdagangan Margin yang didukung dari laman perdagangan.

— Rasio Ambang Risiko Dasar: BTC = -2,5%, Koin lainnya = 5%

— Faktor Risiko Dasar: BTC & ETH = 45%, Koin Lainnya = 60%

— Basis Tertimbang adalah ukuran selisih antara harga derivatif dan harga indeks aset dasar. Ini dihitung dengan mempertimbangkan berbagai tanggal kedaluwarsa dan ukuran posisi Derivatif berbeda.

E. Kontingensi Perpetual dan Futures

Untuk Kontrak Perpetual & Kontrak Futures, termasuk USDC Perpetual dan Futures, serta USDT Perpetual, sangat penting untuk menghitung dana kontingensi yang diperlukan sebagai bagian dari margin.

Berikut adalah rumus untuk menentukan dana kontingensi:

Σabs (Kuantitas USDC Perpetual dan Futures + Kuantitas USDT Perpetual) × {{Faktor Risiko}} × Harga Indeks USD terkait untuk setiap Kontrak

*Untuk Faktor Risiko Kontingensi Perpetual dan Futures tertentu, silakan lihat Parameter Margin untuk Margin Portofolio. Harap diperhatikan bahwa dalam kondisi pasar yang ekstrem, Faktor Risiko dapat berubah.

Catatan:

— Faktor risiko dapat berubah pada kondisi pasar yang ekstrem.

— Saat ini, kontrak USDC Perpetual dan kontrak Futures selain yang disebutkan di atas, memiliki faktor risiko 0.

Margin Pemeliharaan untuk Pesanan Aktif Derivatif

Bybit membagi pesanan aktif Derivatif menjadi dua kelompok berdasarkan delta, satu dengan delta positif dan satu lagi dengan delta negatif. Kemudian setiap kelompok akan digabungkan dengan posisi Derivatif untuk menyusun portofolio. Margin pemeliharaan (MM) Derivatif akun adalah MM terbesar dari portofolio dan posisi Derivatif.

Contoh:

Jika akun memiliki pesanan terbuka delta positif A, pesanan terbuka delta negatif B, dan posisi C, Margin Pemeliharaan untuk Derivatif pada UTA = MAKS (MMR (portofolio_C), MMR (portofolio_ [A + C]), MMR (portofolio_ [B + C]))

Margin Awal

Margin Awal = Margin Pemeliharaan * Faktor IM

*Faktor IM untuk setiap unit risiko dapat berbeda tergantung pada situasi aktual. Untuk Faktor IM tertentu, silakan lihat Parameter Margin untuk Margin Portofolio.

Proses Likuidasi

Jika pengguna memiliki aset pinjaman, pelunasan otomatis akan terpicu ketika nilai margin pemeliharaan mencapai 85% sampai jumlah pinjaman dilunasi seluruhnya.

Jika pengguna tidak memiliki aset pinjaman, ketika nilai margin pemeliharaan mencapai 100%, semua pesanan akan dibatalkan, dan likuidasi parsial akan terpicu sampai nilai margin pemeliharaan turun menjadi 90%.

Untuk detail selengkapnya, silakan lihat Aturan Perdagangan: Proses Likuidasi (Akun Perdagangan Terpadu).